Hlavní události:

• ČNB ukončila oficiálně intervenční režim

• ECB pokračuje ve zvyšování sazeb

• Zpřísňující se kreditní podmínky na trhu firemních dluhopisů

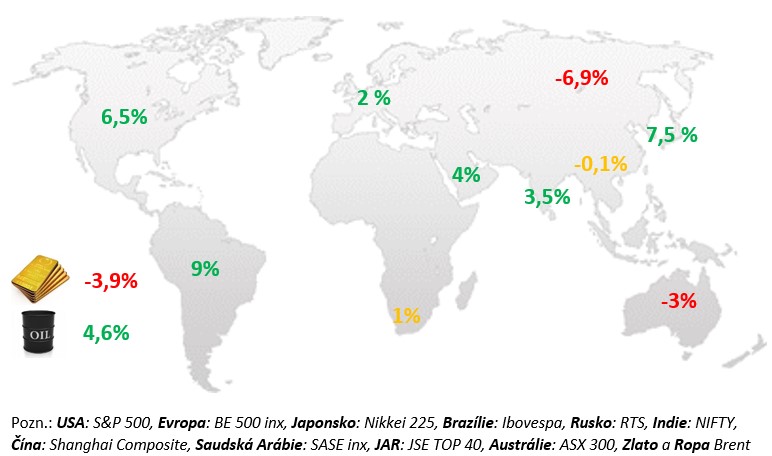

Změny vybraných akciových indexů a komodit:

Komentář k vývoji na finančních trzích:

Během července akcie pokračovaly v růstu díky příznivým datům, výsledkům firem i předpokladu mírnější měnové politiky. Více než 3% růst amerických a 2% růst západoevropských akcií byl v červenci pozitivně ovlivněn klesající inflací, slušným růstem HDP v USA, sázkou na pauzu v měnovém utahování, výsledky společností za 2. čtvrtletí nad očekáváním trhu i vládním podpůrným stimulem v Číně. Silně rostly energetické a finanční akcie, což způsobilo i nadvýkonnost středoevropských akcií (+6,2 %). V Evropě reagovaly nemovitostní tituly mnohem lépe než v USA, naopak mnohem hůře reagovaly telekomunikace. Česká republika byla v rámci střední Evropy nejsilnější (+6,7 %), a to zejména díky bankovním titulům. Ceny vládních dluhopisů v USA i v Německu v červenci v průměru mírně klesly. Ceny českých vládních dluhopisů naopak rostly. Pomohla tomu inflace, jež v červnu klesla na 9,7 %. Šlo o první jednocifernou úroveň od loňského ledna. Inflace dále klesne i během letních měsíců. ČNB na počátku srpna ponechala repo sazbu na úrovni 7 %. Nová prognóza ČNB, podobně jako ta květnová, pracuje s poklesem úroků od letošního 3. čtvrtletí. Bankovní rada ale drží opatrný přístup, debata o snížení sazeb přijde nejdříve na podzim. ČNB zároveň formálně ukončila režim devizových intervencí, oznámený loni v květnu. Tento krok vedl počátkem srpna k oslabení koruny nad úroveň 24 Kč za euro.

USA:

Americký index S&P 500 za červenec vzrostl o 6,5 % s tím, že všechny sektory skončily v plusu. Pozitivní vývoj na trzích táhly především technologické tituly a také cyklická odvětví. Spotřebitelské zboží či průmyslové tituly a základní materiály, všechny tyto sektory měly během posledního měsíce dvojciferné přírůstky. Jednoznačným vítězem letošního roku je však technologický index Nasdaq, který se od začátku roku zhodnotil o více než 30 %. Díky silné ekonomice Fed v červenci opět zvýšil základní úrokovou sazbu do pásma 5,25 % – 5,5 %, tj. na nejvyšší hodnotu za 22 let. V zápisu po zasedání Fed oznámil, že inflace je stále „zvýšená“, tvorba pracovních míst v posledních měsících „robustní“ a že ekonomická aktivita pokračuje „v růstu mírným tempem“. Pro další zasedání pak Fed oznámil, že bude pečlivě sledovat a vyhodnocovat data a že se rozhodne podle nich. Tempo růstu americké ekonomiky ve druhém čtvrtletí dosáhlo 2,4 %. Měsíční data zveřejněná během července 2023 byla opět silná. Stále se daří trhu práce, který je sice stále nejsilnější za 50 let, ale už se objevily první náznaky jeho ochlazování v číslech. Stále rovněž pokračuje rychlá tvorba pracovních míst. V posledních 3 měsících do června vytvořila ekonomika průměrně 200 tis. míst měsíčně. Růst mezd zůstává relativně rychlý, byť i zde pomalu zvolňuje. Jádrová inflace v červnu zpomalila na 0,2 % meziměsíčně, což byla její nejnižší letošní hodnota. Dobrou zprávou je, že v posledních měsících dále zpomalil růst cen tržních služeb, který v posledním čtvrtletí dosáhl 0,8 %.

EU:

Během července bylo hlavní událostí v Eurozóně zasedání ECB, které se konalo koncem měsíce. ECB zvýšila úroky dle očekávání o 0,25 % na úroveň 3,75 %. Na následné tiskové konferenci však ECB odmítla signalizovat další zvýšení úroků na příštím zasedání, jež se bude konat v polovině září. Zářijové rozhodnutí ECB bude záviset na datech z ekonomiky. Očekává se, že ECB by mohla zvýšit úrokové sazby na 4%, což by zároveň mělo být poslední zvýšení úroků v tomto cyklu. Obrat směrem ke snižování úroků by mohl nastat koncem roku 2024. Ekonomika EU ve druhém čtvrtletí rostla, předstihové indikátory však naznačují výraznou ekonomickou slabost do dalších měsíců. Jádrová inflace ale prozatím moc nezpomaluje. Mezičtvrtletní tempo růstu HDP dosáhlo dle předběžných informací ve 2. čtvrtletí 2023 tempa 0,3 %, což znamenalo, že meziročně ekonomika vzrostla o 0,6 %. Dařilo se zejména Španělsku, jehož ekonomika vzrostla o 0,4 % mezikvartálně, ale i Francii, která po růstu o 0,1 % mezikvartálně ve 4. čtvrtletí minulého a v 1. čtvrtletí letošního roku přidala ve druhém čtvrtletí 0,5 % mezikvartálně. Nejvýrazněji se na meziročním tempu poklesu podílí Německo (–3,6 %) a Itálie (–4,7 %), pozitivním překvapením jsou španělské tržby (+7,3 %). Míra nezaměstnanosti zůstala během celého prvního čtvrtletí 2023 na historických minimech a nejinak tomu bylo i během druhého čtvrtletí, kdy průměrná hodnota míry nezaměstnanosti dosáhla 6,4 %. Z velkých zemí je nejnižší míra nezaměstnanosti stále v Německu (v květnu dosáhla 2,9 %), nejvyšší pak ve Španělsku (12,7 %). K nelibosti ECB, vzhledem ke stavu trhu práce ovšem vcelku pochopitelně, rostou dále mzdy. Sezonně očištěná jádrová inflace přidala v červenci dle předběžných dat 0,44 % meziměsíčně.

ČR:

Měsíční data zveřejněná během července v České republice byla vesměs rovněž dobrá. Růst HDP ve druhém čtvrtletí dosáhl dle prvního odhadu 0,1 % mezikvartálně. ČSÚ reportoval, že ke kvartálnímu růstu přispěla domácí poptávka, přičemž výdaje na konečnou spotřebu domácností stagnovaly. V červenci se důvěra firem po předcházejících dvou měsících poklesu již dále nezhoršovala, když dle ČSÚ zůstala proti červnu prakticky nezměněná. To ukazuje, že poptávka domácností se navzdory stále vysoké inflaci, drží dobře. Je to hlavně zásluhou trhu práce, díky němuž vzrostly v prvním čtvrtletí mzdy, a na němž panuje plná zaměstnanost. Česká spotřebitelská inflace ve své jádrové složce v červnu přidala 0,5 %, což je výrazně více, než kolik bývala červnová jádrová inflace v předpandemických letech. Za celé první pololetí jádrová inflace přidala 2,5 % a pod povrchem je stále vidět inflační pnutí. Kupříkladu ceny v hotelech a restauracích i ve druhém čtvrtletí rostly kvartálním tempem 2,5 %. Meziroční tempo jádrové inflace zpomalilo na 7,5 %. Po červnovém zasedání ČNB zůstaly sazby beze změny. Zároveň byla zveřejněna čerstvá prognóza z dílny ČNB, která v základním scénáři opět pracuje s poklesem úrokových sazeb počínaje letošním 3. čtvrtletím, podobně jako předchozí prognóza z počátku května. Bankovní rada však drží opatrnou linii a naznačuje, že se tržní sázky na pokles úroků v letošním závěrečném čtvrtletí nemusí naplnit. V záznamu ze zasedání z července byl patrný rozpor mezi těmi členy BR, kteří vnímají riziko pramenící z napjatého trhu práce jako významné (Procházka, Kubelková, Holub) a zbytkem, kteří se trhu práce, jakožto potenciálního generátoru inflačních tlaků zas tolik neobávají. Bankovní rada na svém posledním zasedání oznámila ukončení režimu devizových intervencí, jež praktikovala od května 2022. Koruna následně v reakci na toto oznámení oslabila do oblasti 24,20 Kč za euro.

Vysoké sazby, slabý ekonomický růst a utahování kreditních podmínek má dopad zejména na společnosti s nízkým ratingem, na více zadlužené firmy, kterým se výrazně zvýšily náklady na obsluhu/refinancování dluhu. Počet defaultů roste již několik měsíců a tlak na fundamenty společností bude pravděpodobně pokračovat i v následujících čtvrtletích. To se promítá do růstu počtu downgradů v tomto segmentu a zřejmě vyústí v další nárůst defaultních měr. Na druhou stranu společnosti s investičním ratingem zatím zůstávají relativně odolné. Proto opět důrazně upozorňujeme na investice do rizikových dluhopisů a dalších aktiv.