Komentář k vývoji na finančních trzích – Říjen 2022

Hlavní události:

• Vysoká inflace

• Pokles cen energií

• Čínská ekonomika v problémech

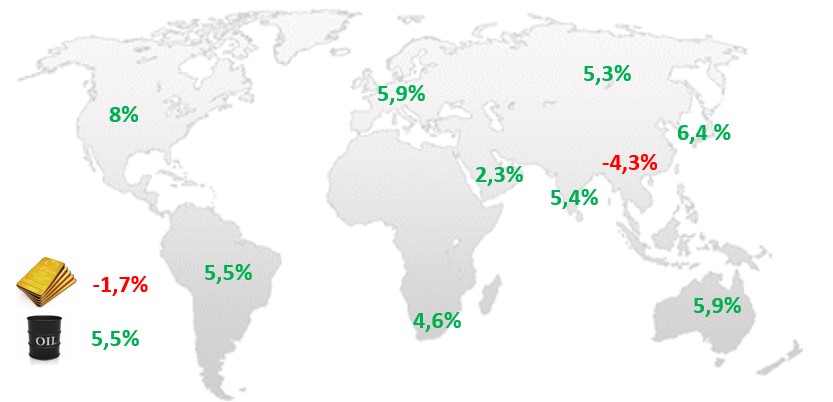

Změny vybraných akciových indexů a komodit:

Komentář:

V říjnu si S&P 500 připsal 8 %, když více než polovina amerických společností reportovala výsledky za 3. čtvrtletí. Z nich totiž 72 % předčilo očekávání, přičemž dlouhodobý průměr je 66 %. V západní Evropě (+6,3 %) pozitivně překvapilo 58 % výsledků, zde však v průměru překvapí jen 53 % a reportovala zatím méně než třetina společností. V USA nejvíce rostly energetické a průmyslové akcie, v Evropě vedl sektor cestovního ruchu. Americké HDP za 3. čtvrtletí potvrdilo vymanění se z technické recese. Středoevropské akcie (+11 %) zvedly své historicky nízké valuace, avšak pražská burza (+5,4 %) zaostala, částečně kvůli debatám o daních z mimořádných zisků. Ceny vládních dluhopisů v říjnu dále klesaly a to hlavně v USA, Německu a zejména ve střední Evropě. V případě českého trhu se promítlo navýšení sázek na možný růst úroků ČNB. Čínská ekonomika i nadále chřadne z důvodu propadu nemovitostního segmentu, covidovým lockdownům a slabé poptávky po čínských exportech. Malou radost investorům udělaly i výsledky klíčového stranického sjezdu, kde prezident Si Ťin-pching do klíčových pozic dosadil jemu loajální zastánce vládních intervencí a politiky „nulové tolerance“ vůči covidu. USA navíc přikročily k dalšímu zpřísnění přístupu čínských firem k americkým technologiím, konkrétně o čipy.

USA:

FED i nadále pokračuje v utahování měnové politiky kvůli vysoké inflaci. Reálná ekonomika se ve třetím čtvrtletí vrátila k růstu z technické recese z první poloviny roku, kdy rostla anualizovaným tempem 2,6%. Růst táhnul hlavně čistý export následován domácí poptávkou. V září míra nezaměstnanosti poklesla ze srpnových 3,7 % na 3,5 %. Pokračuje rovněž rychlá tvorba pracovních míst – za červenec až září vytvořila americká ekonomika 1 mil. nových pracovních míst v soukromém sektoru. Objednávky zboží dlouhodobé spotřeby koncem třetího čtvrtletí meziměsíčně vzrostly. Dále si stále dobře vede průmyslová produkce. Ta se reálným růstem o 0,4 % v září dostala na meziroční tempo reálného růstu 5,3 %. Na zasedání počátkem listopadu FED opět zvýšil sazby opět o tři čtvrtě procentního bodu na 3,75–4,00 %. I když FED zopakoval sdělení z předcházejících dvou setkání, že v budoucnu bude postupovat pomalejším tempem a že ke zpomalení tempa růstu sazeb dojde nejspíš na některém z nadcházejících dvou zasedání. Prezident FEDu Powell na tiskové konferenci na začátku listopadu vyloučil, že by se s utahováním sazeb mělo přestat. Naznačil, že Fed bude muset zvyšovat úrokové sazby na vyšší úroveň než 4,50–4,75 % indikovaných v září. V reakci na to investoři navýšili očekávání vrcholu sazeb na 5,00–5,25 % a řekl, že „ekonomika bude potřebovat dlouhé období nízkého růstu a vyšší nezaměstnanosti ke zkrocení inflace“, přičemž dodal, že chce vidět kladné reálné úrokové sazby napříč celou křivkou.

EU:

Inflace dále akceleruje, výhled v průmyslu i ve službách se dále zhoršuje. Trh práce ani i růst ekonomiky však zatím obavy nepotvrzují. První odhad tempa růstu HDP ve 3. čtvrtletí byl opět nad očekávání dobrý. Tempo růstu totiž zůstalo kladné. Z velkých ekonomik se nejlépe dařilo Itálii, za ní následovalo Německo a v těsném závěsu pak Španělsko a Francie. Maloobchodní tržby v polovině třetího čtvrtletí opět poklesly, a to potřetí za sebou. Po poklesu o procento v červnu a 0,4 % v červenci poklesly v srpnu o 0,3 %. První data za některé země za září však ukazují na zlepšení situace. Že se tržbám nadále daří relativně dobře, je samozřejmě dáno tím, že trh práce je stále ve výtečném stavu. Sezonně očištěná míra nezaměstnanosti je meziročně nižší o 1 p. b. a drží se pod 7 %. Nejnižší z velkých zemí je nezaměstnanost v Německu (3 %), nejvyšší ve Španělsku (12,4 %). Růst mezd stále zůstává relativně utlumený. Scénář přelévání inflace do mezd se dle dat zatím nenaplňuje. První náznaky, že mzdy urychlí, však pozorujeme ve formě stávek a vyjednávání u velkých společností. Průmyslová produkce, po překvapivě silném druhém čtvrtletí, v prvních dvou měsících 3. čtvrtletí poklesla, i když dohromady jenom mírně. V červenci totiž ztratila meziměsíčně 2,3 %, v srpnu však vzrostla o 1,5 % meziměsíčně. Meziroční tempo růstu celkové průmyslové produkce dosáhlo v polovině třetího čtvrtletí +1,5 %, ve zpracovatelském sektoru pak dokonce +1,7 %. To je ve světle energetické krize a inflace hodně překvapivý výsledek a neodpovídá pesimismu opakovaně projevovanému firmami v průzkumech. Tento pesimismus je patrný i v říjnových průzkumech. Index nákupních manažerů (PMI) ve zpracovatelském průmyslu se v říjnu 2022 dále zhoršil: ze zářijových 48,4 bodu se v říjnu sesunul na nejnižší hodnotu za 29 měsíců, tj. na 46,6 bodu. Nejhůř na tom bylo Německo, kde index poklesl na 44,1 bodu, což je s výjimkou pandemie nejslabší výsledek od června 2009. Důvodem poklesu (nejenom v Německu) byl pokles nových objednávek, který byl největší od dubna 2009. V dominantním sektoru služeb se situace v říjnu v eurozóně rovněž dále zhoršila a to zejména vinou poklesu nových objednávek, které klesly nejvyšším tempem (s výjimkou pandemie) od června 2013. Inflace v říjnu dle předběžných dat svým meziměsíčním růstem o 1,5 % zrychlila meziročně na 10,7 %. U sledované jádrové inflace došlo ke zrychlení o 0,6 % meziměsíčně, což znamenalo, že ze zářijových meziročních 4,8 % zrychlila na říjnových 5 %. Z velkých zemí byla v září nejvyšší inflace v Německu (11,6 %) a v Itálii (12,8 %), nejnižší pak ve Francii (7,1 %) a Španělsku (7,3 %). První zářijová data z Německa nebo Itálie naznačují, že v eurozóně ani v září nebyl s růstem cen producentů ještě konec. ECB vyslala opatrné signály, že s dalším růstem sazeb to nebude tak horké, jak se před pár měsíci mohlo zdát. V říjnu sice zvedla sazby opět o 0,75 p. b. na nejvyšší úroveň od roku 2009 a řekla, že „musí udělat, co je potřeba“ ke zkrocení inflace, zároveň však změnila svůj výhled ze „sazby porostou na dalších několika dalších zasedáních“, což byla věta v zápisu ze září, na „očekáváme, že sazby dále porostou“ v říjnu. Trhy si to vyložily jako že se blíží vrchol a možná dokonce obrat v sazbách. Inflace, trh práce ani jiná data však nic takového nepodporují. Jádrová inflace v eurozóně je stále velmi vysoko.

ČR:

Ekonomika vykazuje první znaky ochlazování, trhu práce ani jádrové inflace se to zatím však moc netýká. Růst HDP ve třetím čtvrtletí dosáhl dle prvních dat –0,4 % mezikvartálně, což v meziročním vyjádření znamenalo kladné tempo +1,6 %. Strukturální data prozatím zveřejněna nebyla, ale dle Českého statistického úřadu mohla za mezičtvrtletní pokles zejména slabší poptávka domácností. Naopak, zahraniční poptávka měla vliv pozitivní. Měsíční data zveřejněná během října 2022 byla s výjimkou průmyslu slabá. Průmyslová produkce v srpnu 2022 opět vzrostla. Po silném květnovém a červnovém růstu (+2 % a +1,8 % m/m) poklesla sice v červenci o 0,2 % m/m, ale v srpnu přidala 0,8 % m/m. Její meziroční tempo se tak dostalo na +7,2 %, což je nejlepší meziroční výsledek od července 2021. Na meziročním tempu růstu se nejvíce podílela výroba automobilů, elektrických zařízení a jiných strojů. Že není v průmyslu situace (zatím) nijak katastrofální, ukazuje i fakt, že meziročně de facto stagnoval počet zaměstnanců (zaměstnanost –0,1 % meziročně). S tímto popisem situace ale příliš nekoresponduje vývoj indexu PMI. Tento index se totiž poté, co se v červnu (poprvé od srpna 2020) dostal pod hranici 50 bodů, dále propadá. V září se tak dostal na 44,7 bodu a v říjnu dokonce na 41,7 bodu, což bylo nejníže od května 2020. Důvodem poklesu byl jak pokles stávající produkce (nejrychlejší od května 2020), tak pokles nových objednávek (nejrychlejší od dubna 2020). Dále však rostly ceny vstupů i výstupů, i když v obou případech pomalejším tempem než v minulých měsících. Negativně vyznívá i (zářijový) průzkum důvěry ČSÚ u firem . V říjnu totiž důvěra klesla nejníže (5,0 bodu) od března 2021. U domácností je situace ještě horší a odpovídá tomu, jak by člověk v situaci vysoké inflace čekal – jejich důvěra se propadá, v říjnu až na nové historické minimum. Vývoj maloobchodních tržeb začíná pesimismu odpovídat – v posledních třech měsících do srpna klesly tržby reálně o 2,6 %, pokles v posledních 6 měsících dosáhl 5,2 %. Dá se přitom čekat, že tržby budou mít tendenci slábnout i nadále.

Na zasedání ČNB počátkem listopadu zůstaly sazby stabilní na 7 %. Od letní prognózy se nově představená podzimní prognóza příliš neliší ve výsledku inflace pro příští rok – zatímco letní prognóza čekala průměrnou inflaci na úrovni 9,5 %, nová podzimní ji vidí na úrovni 9,1 %. Liší se však způsob, jak se česká ekonomika má ke stejnému výsledku dostat. Ten nový způsob je přitom bolestivější. Zatímco v létě ČNB tvrdila, že sazby budou v příštím roce klesat (průměrný PRIBOR v roce 2023 měl být zhruba 5 %) a ekonomika se vyhne recesi (růst HDP se čekal kladných 1,1 %), dnes je všechno jinak. ČNB čeká průměrný PRIBOR v roce 2023 na 7 % (a dokonce na 5 % i v roce 2024) a v příštím roce kontrakci ekonomiky o necelé procento. Přidejme k tomu očekávání silnější koruny, kterou ČNB evidentně chce držet pod 25 korunami za euro celý rok 2023.